Varför du borde bry dig om bitcoin

Det finns så många intressanta aspekter att gräva ner sig i när det kommer till bitcoin. Av egen erfarenhet leder diskussionen allt som oftast in på blockchain, en av flera funktioner som bitcoin bygger på. Blockchain i all ära, men med detta blogginlägg vill jag introducera bitcoins ”värdeerbjudande” och stora anledning till att valutaslaget existerar, nämligen centralt styrd penningpolitik. Dagens penningpolitik styrs av centralbanker världen över och har så gjorts över lång tid. Försök att styra ekonomin av centralbanker har över tid lett till svåra ekonomiska krissituationer i världen, varav den mest uppenbara må vara finanskrisen 2008. Samtidigt som världens finansiella system föll ihop som ett korthus skapades ett alternativt finansiellt system, nämligen Bitcoin (Bitcoin med stort ”B” refererar ofta till Bitcoinnätverket medan bitcoin med litet ”b” refererar till kryptovalutan som används inom nätverket).

Ägare av bitcoin kommer alltid att veta sin andel av det totala utbudet och det är någonstans här bilden av värde kommer in: värdet som skapas av det begränsade jämfört med av det obegränsade. Tänk analogin att äga originalet av Mona Lisa-tavlan gentemot att äga en kopia som tryckts i 10 000 exemplar.

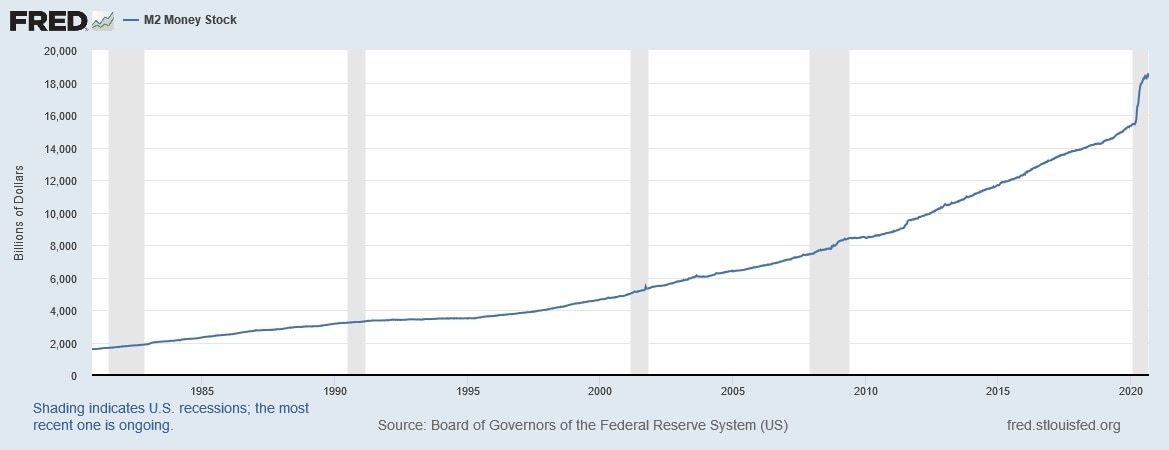

Allt sedan finanskrisen har centralbankerna påverkat vår vardag i allt större utsträckning. Genom att försöka bromsa in eller gasa på ekonomin för att utjämna konjunkturcykler och fungera som ”Lender of Last Resort” har centralbankerna skapat ett beroende av att kontinuerligt stimulera ekonomin genom att öka penningmängden via olika typer av aktiviteter för att stävja hotande lågkonjunkturer. Sänkta räntor, tryckta pengar och kvantitativa lättnader är typer av åtgärder som skapat en miljö där penningmängden exponentiellt skjutit i höjden, något som det senaste året lett till en graf likt en hockeyklubba. Just den grafen är den stora anledningen till att jag skriver detta blogginlägg. För idag känns det mer relevant än någonsin att lyfta blicken och försöka förstå vilka konsekvenser den moderna penningpolitiken kommer att få.

första bitcointransaktionen någonsin (3 januari 2009)

Sedan den första bitcointransaktionen utfördes i januari 2009 har penningmängden i den amerikanska ekonomin mer än fördubblats. Totalt har 10 biljoner (10, 000, 000, 000, 000) dollar lagts till, varav 3 biljoner (3, 000, 000, 000, 000) dollar under det första halvåret 2020 som stödinsatser på grund av pandemin.

Enligt kvantitetsteorin, populariserad av nationalekonomen Milton Friedman, finns ett linjärt samband mellan kvantitet och prisnivå, det vill säga om pengarna i en ekonomi fördubblas (inflation), kommer prisnivåerna också att fördubblas (symptom av inflationen). Med andra ord ökar inte värdet på produkterna, tjänsterna eller tillgångarna utan det är i stället värdet av valutan som försämras. Enkelt sagt kan man se på det som att de produkter, tjänster och tillgångar som finns på marknaden absorberar det nya pengainflödet likt en svamp som suger åt sig vatten. Som exempel kan du jämföra hur din favoritglass gått upp i pris från att du var tio år till idag.

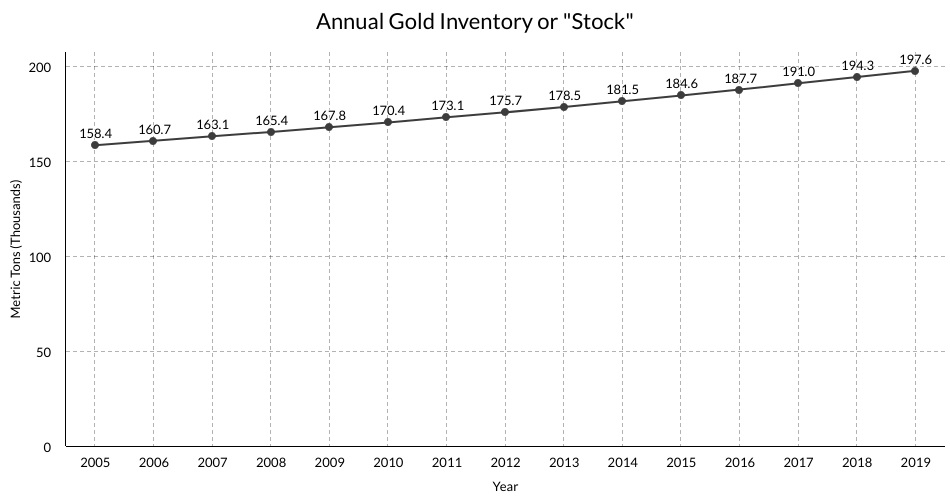

För att bevisa styrkan i teorin kan vi jämföra penningmängdsökningen av dollar med mängden guld, som är en begränsad resurs. Det senaste decenniet har mängden guld som grävts upp ökat med bara ett fåtal procent (guldmängden ökar när nytt guld grävs upp).

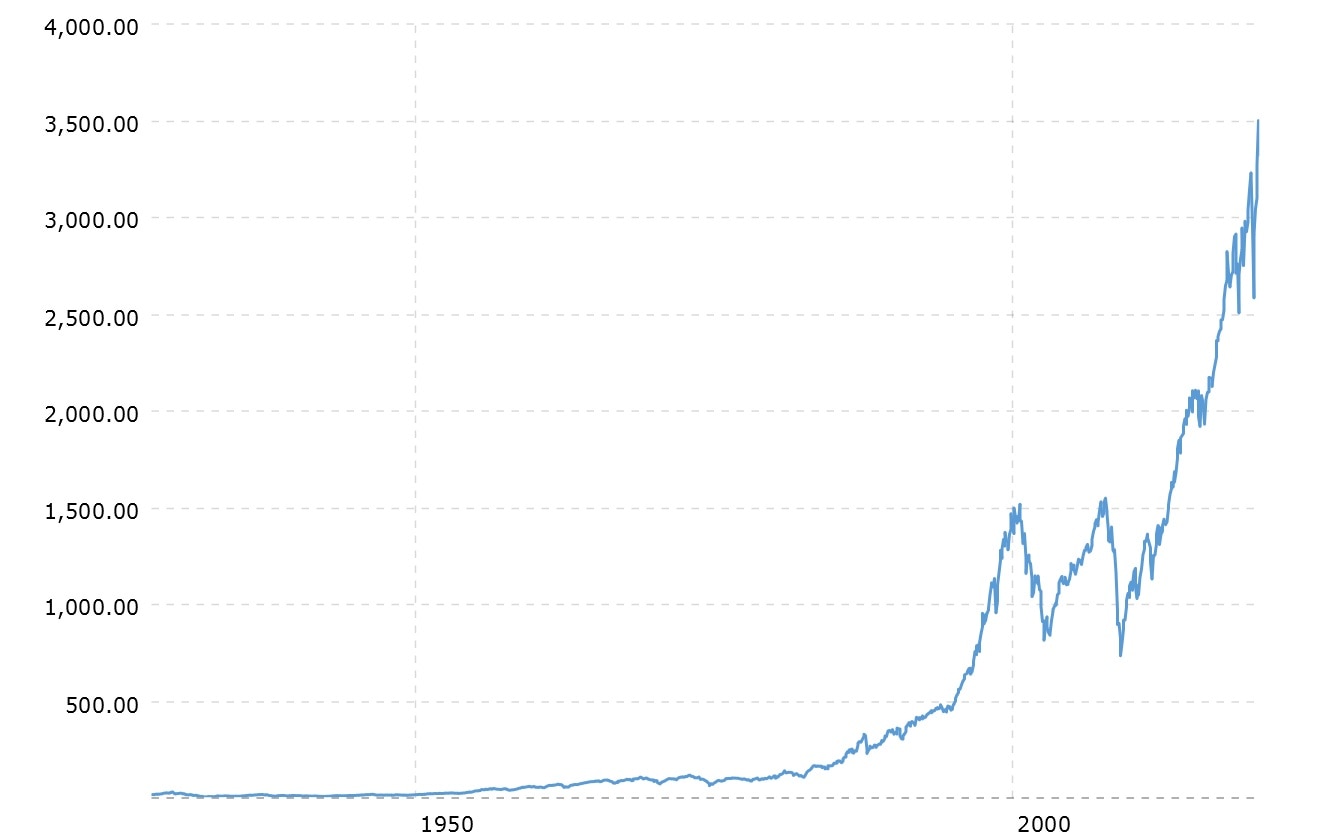

Ett enkelt tankeexperiment är att koppla inflationen till dollar och guld och jämföra prisutvecklingen av S&P 500, ett index som täcker 500 stora börsnoterade aktiebolag i USA. Mäter vi priset för en andel av S&P 500 i dollar, så har det gått upp med 500 procent sedan 1970. Om vi istället mäter priset för en andel av S&P 500 i guld, så har det gått ner med runt 40 procent från samma period.

Det går självklart att argumentera för ett bristande statistiskt urval relaterat till ovan exempel. Däremot valde jag att ta den mest historiskt använda värdebäraren, guldet, och jämföra dess värdeutveckling mot dagens reservvaluta, dollar. Den stora skillnaden mellan de två formerna av pengar och hur de lyckats bevara sin köpkraft är guldets begränsade utbud som kontrolleras av naturens lagar jämfört med dollarns oändliga utbud som styrs av centralbanker.

Bitcoin – som guld fast i digitalt format

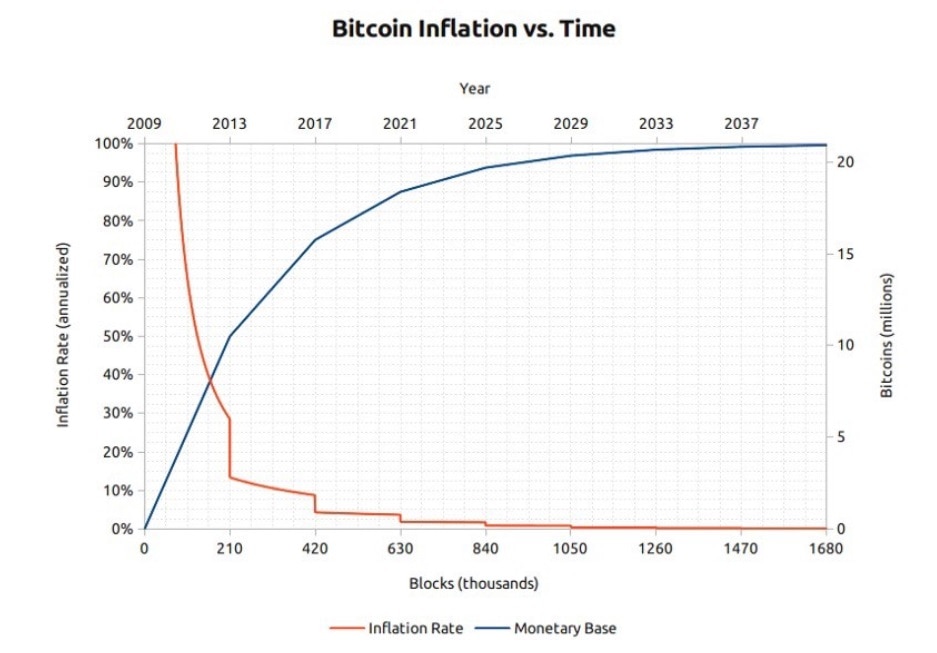

Det är just här bitcoin kommer in i bilden som en form av ”digitalt guld”. Bitcoin är den första digitala artefakten som lyckats med konceptet att skapa en digital variant av pengar som inte kontrolleras av en central aktör. Dess begränsade utbud påminner mycket om guld och kontrolleras av teknikens lagar vars decentralisering är ett nyckelord. Decentraliseringen av Bitcoinnätverket innebär att flera noder deltar och kör systemet världen över. Detta i sig skapar en enorm trögrörlighet och svårighet att göra förändringar i systemet. För att förändra något måste en majoritet av Bitcoinnätverkets deltagare välja att inkorporera en viss föreslagen uppdatering, något som vanligtvis tar flertalet månader till år att genomföra. Detta inkluderar även den monetära policyn, eller Bitcoins ”penningpolitik”, som funnits inkodad i Bitcoins källkod sedan dag ett och som gör Bitcoins monetära policy förutsägbar både i mängd och tid. Vi vet med säkerhet inflationstakten vid varje given tidpunkt och att den sista andelen av en bitcoin kommer att skapas år 2140 och kan planera därefter. Kan vi säga detsamma om dollarn?

mer än 80 % av alla bitcoin som någonsin kommer att finnas

Ägare av bitcoin kommer alltid att veta sin andel av det totala utbudet och det är någonstans här bilden av värde kommer in: värdet som skapas av det begränsade jämfört med av det obegränsade. Tänk analogin att äga originalet av Mona Lisa-tavlan gentemot att äga en kopia som tryckts i 10 000 exemplar.

Är det någon gång som bitcoins ”värdeerbjudande” borde skina starkast så torde det vara i dessa tider då centralbanker världen över stimulerar nationernas ekonomier med historiskt sett enorma likviditetsinjektioner. Liksom guldet har bitcoin sett en prisökning som kan hänföras till den abrupta penningsmängdsökningen, det vill säga inflationen, de senaste månaderna.

”Bitcoin is a fundamental transformation of every aspect of money. It is the most abstract form of money we’ve ever created”

– Andreas Antonopolous

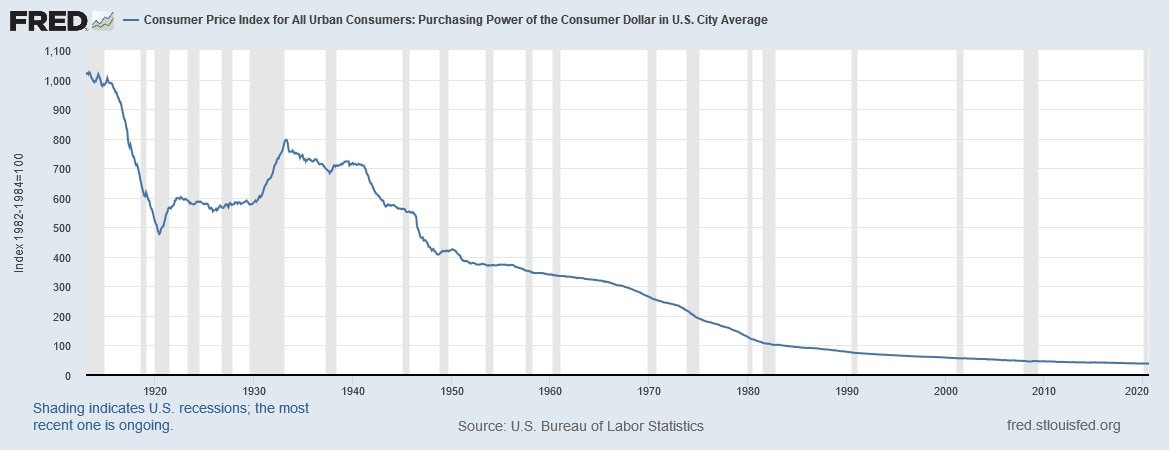

Om vi istället vänder bilden upp och ner och sätter dollarn i fokus så har varje dollar tappat i värde jämfört med guld och bitcoin. Vi behöver dock inte begränsa tidsramen till de senaste månaderna. Ända sedan amerikanska centralbanken, the Federal Reserve, bildades 1913, har köpkraften i dollar kontinuerligt tappat i värde - vilket tydligt syns i grafen nedan.

Den inflationära penningpolitiken har funnits länge och bitcoins roll som en hedge växer allt starkare. Pandemin är inte den enda anledningen till denna massiva ökning av penningmängden. Penningmängden har ökat och kommer med största sannolikhet att fortsätta öka över tid, av den simpla anledningen att dagens monetära system är uppbyggt att fungera så. Det innebär också att köpkraften kommer fortsätta att försämras i dollar och i samtliga andra fiatvalutor världen över. För vissa är denna information självklar, medan den för andra känns främmande. Som biltillverkaren Henry Ford uttryckte sig:

”It is well enough that people of the nation do not understand our banking and monetary system, for if they did, I believe there would be a revolution before tomorrow morning”

- Henry Ford

Oavsett om det nu blir en revolution imorgon bitti eller inte så kvarstår faktum: Behovet av en alternativ värdebevarare är mer relevant än någonsin. Om det nu blir bitcoin, guld eller något helt annat som tar den rollen i framtiden återstår att se.

Avslutningsvis

Bitcoins värdeerbjudande blir extra tydligt i tider som dessa. Fördelen med att vara en digital valuta vars penningpolitik är omöjlig att manipulera blir alltmer uppenbar när vi kan jämföra den med centralbankers agila navigeringssätt för att parera ekonomiska svårigheter. Med bitcoin kommer du alltid att veta din andel av de totalt 21 000 000 bitcoin som kommer att skapas, medan mängden pengar i fiatvalutor inte har något tak.

Som kvantitetsteorin påminde oss om så kommer de återkommande stimulanserna att leda till en kontinuerlig försämring av fiatvalutors värde och precis som guldet så har bitcoin en möjlighet att fortsätta visa framfötterna som värdebevarare så som den gjort de senaste 10 åren. Men varför bitcoin och inte guld? Det får nästa blogginlägg handla om…

Vad är Bitcoin?

Bitcoin är ett monetärt fenomen som är digitalt och lever på internet. Det kallas av många för ”Internet of Money”. Bitcoin bygger på öppen källkod och kan användas av alla personer med internetanslutning. Bitcoin kontrolleras inte av någon enskild nation, enhet eller person utan är ett komplext decentraliserat nätverk med 10 000+ deltagare över hela världen. Det är omöjligt för nationer, företag eller personer att stoppa bitcoin. Det kommer som mest att finnas 21 miljoner bitcoin. I skrivande stund finns det cirka 18,5 miljoner, så det finns cirka 2,5 miljoner bitcoins kvar att bryta.