Ein Konto bereit stellen, Zahlungen abwickeln, den Kunden beraten und Finanzierungen anbieten – Leistungen, die der Kunde von seiner Hausbank erwartet. Aber nicht mehr nur! Geschäftsmodelle, die sich auf die klassischen Säulen beschränken, sind überholt. Denn die Kundenbedürfnisse haben sich geändert, parallel dazu Technologie und Regulatorik.

Kunden wünschen sich heute Zusatzdienste für die Bereitstellung monetärer Mittel und vor allem der persönlichen Daten. In Zeiten von Facebook & Co. wird ihnen zunehmend bewusst, dass Daten einen großen Wert darstellen – vorausgesetzt, sie werden gewinnbringend genutzt. Letztlich erlauben neue Technologien die zielgerichtete Analyse großer Datenmengen. Womit sie die zeitnahe Transformation dieser Erkenntnisse in neue Mehrwertdienste unterstützen. Und Regulierungen wie die PSD2 eröffnen neuen Wettbewerbern den Zugriff auf Konten. Sie ermöglichen die Zahlungsauslösung durch Dritte im Auftrag des ursprünglichen Bankkunden.

Öffnen statt Einigeln

In den sich öffnenden Märkten, wieder unterstützt durch die Regulatorik, tendieren viele Wettbewerber reflexartig mit einem Schutzmechanismus, der allerdings dazu führt, dass nur die minimal notwendige Öffnung von Datenassets erfolgt. Das potenzielle Risiko, Wissen zu teilen und damit den Wettbewerb zu stärken, wird höher eingeschätzt als die potenziellen Chancen, gemeinsam Werte zu schaffen und damit von den neuen Umweltbedingungen zu profitieren. Dieser Schutzmechanismus verhindert nur zu oft die so dringend notwendige Neupositionierung.

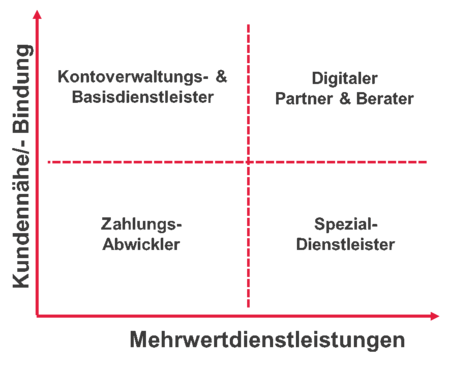

Die grundsätzlichen Positionierungsmöglichkeiten sind in der untenstehenden Abbildung aufgeführt. Institute, die das bisherige Geschäft fortführen, ohne Anpassungen im Sinne der Nutzung neuer Geschäftspotenziale vorzunehmen, verharren in der Position des reinen Abwicklers. Dies kann zwar bei einem sehr großen Transaktionsvolumen über die Economies of Scale attraktiv sein. Diese Haltung wird aber zum Verlust der so wichtigen Schnittstelle zum Kunden führen, da die Abwicklung selbst eher als Hygienefaktor betrachtet wird. Zusatzdienstleistungen bieten dagegen im direkten Kontakt Differenzierungspotenziale.

Weitere Möglichkeiten der Positionierung bestehen darin, dass nach wie vor Basisleistungen wie etwa Kontodienste angeboten werden, die damit die Schnittstelle zum Kunden sichern und die künftige Neuentwicklung von Services ermöglichen. Das Profil kann aber auch geschärft werden durch das Angebot von Spezialdienstleistungen, die das Potenzial hoher Margen aufweisen. Bei den Spezialdienstleistungen besteht jedoch die Gefahr, dass die Schnittstelle zum Kunden ebenfalls verloren gehen kann aufgrund der eventuell geringen Kontaktfrequenz, etwa beim Kreditscoring.

Beste Chancen als digitaler Partner

Die Positionierung mit dem größten Erfolgspotenzial ist die als digitaler Partner und Berater. Dabei unterstützt die Bank bzw. der Zahlungsdienstleister den Kunden nicht nur bei den traditionellen Bankfunktionen, sondern begleitet ihn auf seiner digitalen Journey. Das kann beispielsweise über Validierungsservices beim Online-Shopping erfolgen: durch eine Altersverifikation oder die Zusicherung der Bonität, ohne dem Drittanbieter sensible Daten preisgeben zu müssen. Das kann auch eine erweiterte Betrugsprävention sein, indem Transaktionen bei auffälligen Shops mit einem Hinweis versehen werden.

Zur Erbringung solcher neuen Services, die auf eine digitale Partnerschaft mit den Kunden abzielen, wird eine Öffnung der Schnittstellen nach außen benötigt. Dies kann etwa durch „open API“-Portale erfolgen, die einen gesteuerten Austausch mit externen Partnern erlauben. Auch die Integration externer Datenquellen durch die Nutzung frei zugänglicher APIs kann wertvolle Informationen liefern, um Mehrwertdienstleistungen zu entwickeln. Durch die Kombination verschiedener APIs von verschiedenen Partnern können zudem vielversprechende neue Ideen entstehen, die eine weitere Produktentwicklung unterstützen.

CGI: Marktkenntnis und Projekterfahrung

Dank der breiten Projekterfahrung und der Entwicklung eines eigenen Frameworks zur Integration in die „open API“-Landschaft ist CGI der ideale Implementierungspartner. Dabei bringt CGI nicht nur die Marktkenntnis ein, sondern kombiniert das tiefe technische Verständnis mit den unternehmensspezifischen Anforderungen, um eine End2End-Beratung von Strategie über Konzepte bis hin zur Implementierung zu bieten.