In unserer globalisierten Welt nehmen Auslandszahlungen rapide zu. Allein im Jahr 2022 wurde im B2B-Bereich ein geschätztes Transfervolumen von 150 Billionen Dollar über Ländergrenzen bewegt1 . Dies entspricht etwa dem 1,8-fachen des weltweiten nominalen BIPs2 – und die Gesamtmenge soll bis 2030 noch um weitere 43 % ansteigen3. Um ihre länderübergreifenden Geschäftsaktivitäten und die Integration in globale Märkte nicht zu behindern, ist es für Unternehmen wichtig, dass ihre Transaktionen schnell und transparent ausgeführt werden. Durch die Entwicklung von sogenannten Fast Payment Systems (FPS) hat sich bei den Inlandszahlungen in den letzten Jahren bereits viel getan4. Bei internationalen Zahlungen sieht es oft ganz anders aus: Der Report des G20 Cross-Boarder Payments Programme 2022 zeigt, dass es große Potenziale für transnationale Äquivalente gibt, diese aufgrund der fehlenden Infrastruktur und Anbindung an Banken und Unternehmen jedoch bislang nicht ausgeschöpft wurden5.

SWIFT gpi und g4C sind Antworten auf den wachsenden Bedarf nach diesen FPSs. Um die nötigen Strukturen und Workflows für schnelle Auslandszahlungen zu schaffen, ist Expertise im SWIFT-Umfeld jedoch unumgänglich.

Internationalen Geldtransfers fehlt es an Effizienz und Transparenz

Internationale Transfers sind aufgrund ihrer fragmentierten Abwicklungsstruktur oft zeit- und arbeitsintensiv sowie wenig transparent. Multiple Vorgänge wie das Überwachen der Zahlungsbilanz, Anti-Geldwäsche- und Betrugsbekämpfungsmaßnahmen oder die Formulierung der Zahlungsanweisung an eine intermediäre Bank müssen bei jedem Zahlungsvorgang durchgeführt werden. In Summe führen diese Schritte zu erheblichen, oft tage- oder sogar wochenlangen Wartezeiten und Verzögerungen. Dazu kommt ein weiteres Problem: Da sich innerhalb des Zahlungsprozesses Datensilos bilden, stellen internationale Überweisungen für Unternehmen oft Black Boxes dar. Es ist nicht zu erkennen, wann eine Zahlung ankommt, wo sie sich befindet und welche Gebühren anfallen werden. Das Einholen der entsprechenden Informationen ist oft mit aufwändigen manuellen Investigationsprozessen verbunden.

Aufgrund der langjährigen Zusammenarbeit und Partnerschaft mit SWIFT sehen wir besonders eine Implementierung mit Hilfe von SWIFTs gpi- und g4C-Solutions als einen Schlüsselfaktor, um diesen Problemen zu begegnen.

SWIFT gpi und g4C: die Zukunft internationaler Zahlungen

Bereits im Jahre 2017 führte SWIFT die Payments-Lösung Global Payment Innovation (gpi) als neues Format für internationale Zahlungen ein. SWIFT gpi basiert auf dem Datenaustausch zwischen Banken, die sich den im gpi-Rulebook festgehaltenen SLAs verpflichtet haben und daher bestimmten Standards der Nachrichtenverarbeitung und Übermittlung gerecht werden.

gpi for Corporates (g4C) ist ein auf SWIFT gpi basierender optionaler Service, eine Premiumversion von gpi. Sie erlaubt es den Unternehmen, Zahlungsinformationen aus dem gpi-Netzwerk über ihre Bank direkt in ihr Buchungssystem (TMS/ERP) zu integrieren und dadurch hohe Transparenz über ihre Zahlungen zu erlangen.

Wie funktionieren SWIFT gpi und g4C?

SWIFT gpi ermöglicht den partizipierenden Banken, die Zahlungen mit Hilfe einer Unique End to End Transaction Record (UETR) nachzuverfolgen. Die UETR wird vom Sender erstellt und bleibt im Zahlungsprozess unverändert. Ähnlich wie bei einer Bestellung über einen Paketdienstleister können Transaktionen dann über alle am Zahlungsprozess involvierten Akteure nachverfolgt werden.

Ermöglicht wird der Prozess durch den gpi-Tracker, der als Data Hub fungiert und alle Zahlungsinformationen und Payment Flows der Beteiligten in Echtzeit bzw. innerhalb von 30 Minuten abbildet. Auf diesen Tracker haben gpi-Banken Zugriff. Sie aktualisieren und teilen die Zahlungsinformation nach jedem Prozessschritt.

Transparenz und Echtzeitinformationen: Wie g4C Unternehmen bei internationalen Zahlungen unterstützt

Unternehmen beziehen alle relevanten gpi-Zahlungsinformationen über ihre Bank. So wissen sie, wann die Zahlung vom Konto der Senderbank abgebucht wurde, wann sie bei der Bank des Empfängers eingegangen ist und wann das Geld schließlich auf dem Konto des Empfängers eingetroffen ist. Darüber hinaus erhält das Unternehmen Echtzeitinformationen über unvorhergesehene Verzögerungen bei der Transaktionsabwicklung. Beispielsweise wird ein Sonderstatus bereitgestellt, wenn eine Bank in der Zahlungskette die Transaktion aus irgendeinem Grund verzögert – sei es etwa wegen einer Anti-Geldwäsche-Überprüfung oder fehlender Belege. So kann das Unternehmen die Bewegung seiner Zahlungen überwachen und im Fall einer Verspätung rechtzeitig Maßnahmen ergreifen.

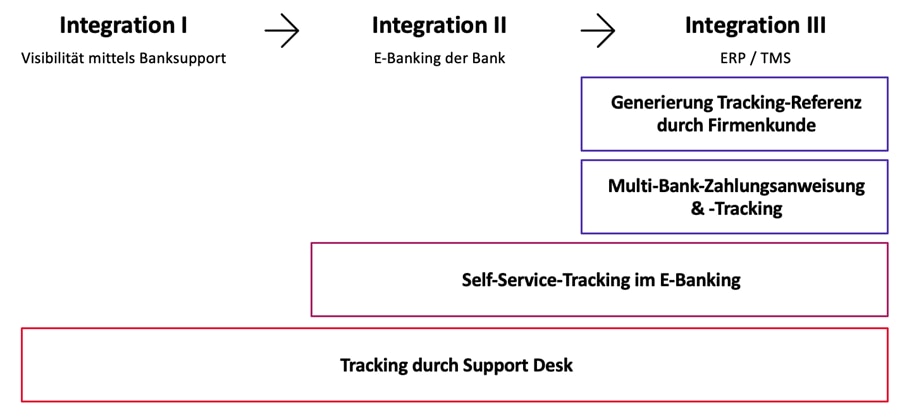

Informationen aus dem Tracker können Unternehmen in drei Wertstufen zur Verfügung gestellt werden: Tracking durch den Support-Desk der Hausbank, durch ein E-Banking-Portal oder durch Datentransfer in das Buchungssystem des Unternehmens.

Mit g4C bietet SWIFT die höchste Integration und Transparenz im Rahmen des gpi-Services an.

Wie können Unternehmen g4C implementieren?

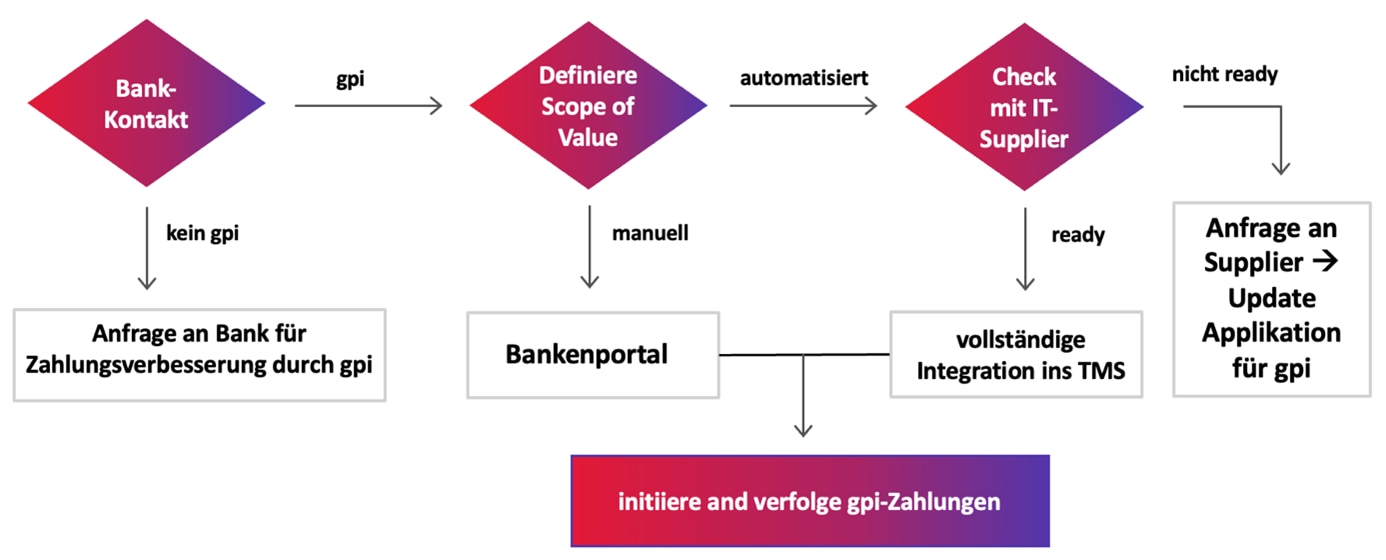

Die Implementierung des g4C-Services kann für Unternehmen in vier grundsätzlichen Schritten vollzogen werden. Zuerst sollten die Unternehmen prüfen, ob die Hausbank den gpi-Service im Portfolio führt. Falls nein, sollten sie eine Anfrage an die Bank stellen, diesen Service aufzunehmen, oder gegebenenfalls die Bank wechseln. Falls ja, kann der nächste Schritt erfolgen. In diesem wird der Anwendungsbereich des Services definiert: Falls lediglich eine informative Lösung angestrebt wird, können die Tracker-Informationen im Kundenportal der Bank ausgelesen werden. Um den größten Nutzen aus den gpi-Informationen zu ziehen, ist die Implementierung des g4C-Services mit Hilfe der automatisierten Integration zu wählen. Dafür sollte mit dem jeweiligen IT-Supplier des kundespezifischen TMS/ERP der technische Stand der Anbindung geklärt werden. Bei Kompatibilität kann die Einführung erfolgen.

Die Vorzüge von g4C kompakt dargestellt

- Geschwindigkeit: Übermittlung der Zahlung innerhalb von 24 Stunden

- Transparenz: vollständiger Überblick über eingebundene Banken, anfallende Gebühren und FX-Kurse im Zahlungsprozess

- Nachverfolgbarkeit: E2E-Tracking der Zahlung und Payment-Status- und Bestätigungsinformationen

- Einheitlichkeit: standardisierte Prozesse und Nachrichten

- Verfügbarkeit: Verfügbarkeit des Dienstes in allen wichtigen Währungsräumen

- Optimierung: Einsicht in das g4C-Directory der teilnehmenden Akteure und damit die Möglichkeit der optimalen Routing-Legung

- Übersichtlichkeit: Bündelung aller Informationen über Status, Routing und Gebühren in einem zentralen Dashboard

Konkret bedeutet dies für Unternehmen, dass besonders folgende Bereiche stark durch eine Implementierung von SWIFT g4C profitieren können:

- Buchhaltung: verbessertes Cashflow-Management, Visibilität kritischer Zahlungen und Sicherheit für Käufer und Verkäufer

- Budgetplanung: präzise Vorhersagbarkeit, Nachverfolgung, verbesserte Planung und Entscheidungsfindung

- Treasury Management: kürzere Abwicklungszeiten, verbesserte Sichtbarkeit für Kapital-Management und verminderte Wechselkursrisiken.

Für global agierende Unternehmen stellen SWIFT gpi und g4C einen wichtigen Baustein für die digitale Transformation ihrer Geschäftsprozesse dar. Sprechen Sie mich gerne dazu an!

[1] https://www.statista.com/statistics/609723/value-of-cross-border-payments-by-type/

[3] https://www.statista.com/statistics/1385187/cross-border-payments-value-worldwide-by-segment/

[4] https://fastpayments.worldbank.org/sites/default/files/2021-10/Cross_Border_Fast_Payments_Final.pdf