Adam

travaille

avec

les

clients

pour

répondre

à

leurs

besoins

tout

au

long

du

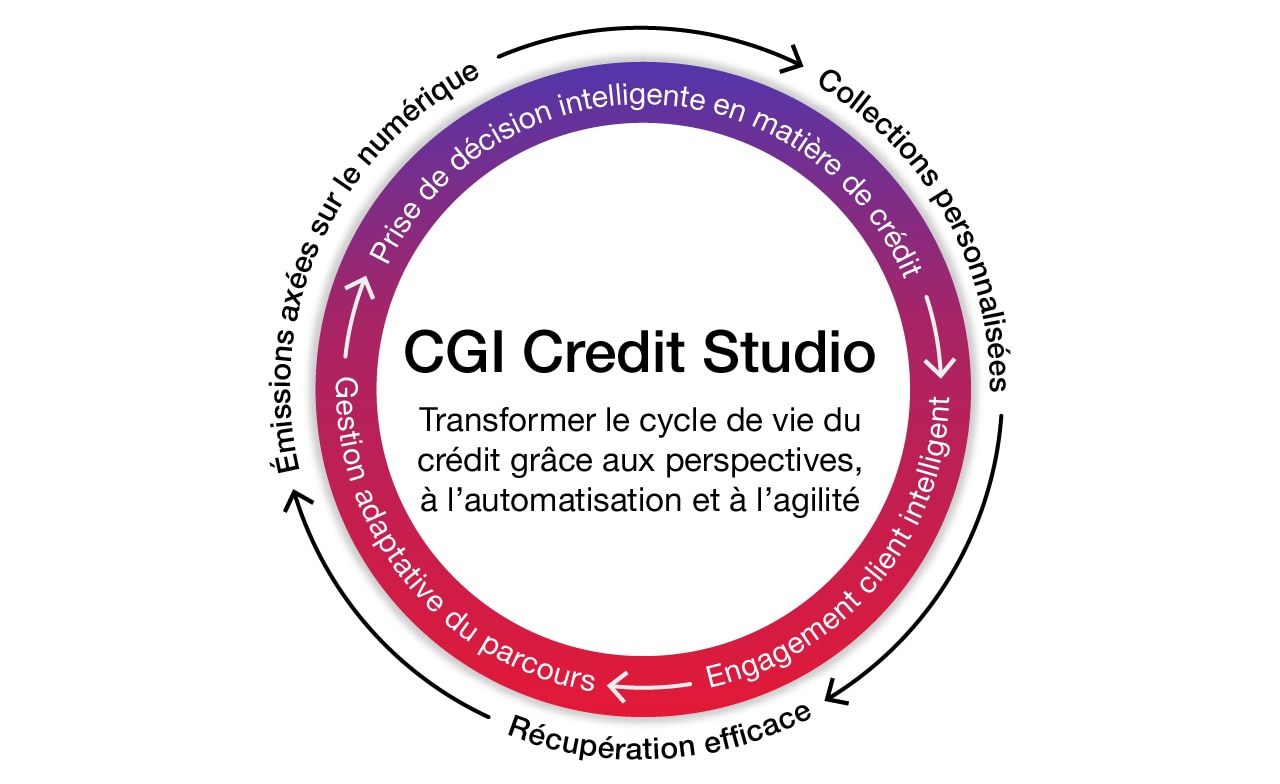

cycle

de

vie

du

crédit.

Il

compte

plus

de

20

ans

d’expérience

dans

le

secteur

bancaire

et

technologique,

avec

une

expertise

poussée

en

gestion

des

défauts

...

Étude de cas